Atualmente, é cada vez mais comum que profissionais autônomos e Microempreendedores individuais sejam contratados por pessoas físicas ou por outras empresas para prestação de serviços pontuais ou até contratos mais prolongados por empreitada.

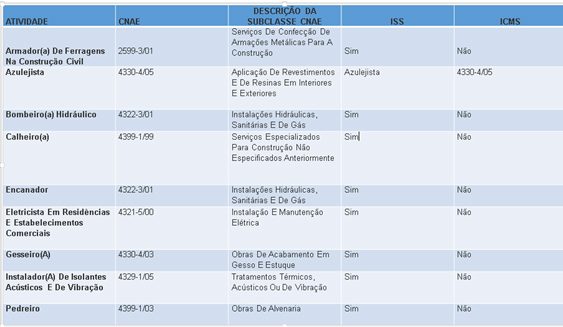

Na área da construção civil, há uma gama de atividades que podem ser desempenhadas pelo profissional autônomo contribuinte individual (Termo usado para categoria específica no INSS) e/ou pelo Microempreendedor Individual. Abaixo, a tabela das principais atividades do MEI na Construção Civil:

O setor da construção civil conta, atualmente, com alguns dos mais especializados profissionais em cada área de atuação, ficando cada vez mais mitigada a figura do profissional “faz tudo”. Há um conceito de que “aquele que faz tudo não faz nada com o controle de qualidade desejável”.

Desse modo, é comum que empreiteiros, construtores, mestres de obra e outros profissionais (pessoas físicas) e empresas (MEI e outros tipos de empresas) que prestam serviços por empreitada precisem de ajuda de outros profissionais para a realização de serviços diversos relacionados à construção civil.

Apesar das facilidades burocráticas, tributárias e fiscais que o Legislador previu para os Microempreendedores individuais, muitos profissionais autônomos segurados individuais do INSS permanecem com dúvidas sobre as vantagens de se tornarem um MEI.

Uma dúvida recorrente que respondemos em nosso escritório é a seguinte:

Um MEI pode contratar outro MEI ou outros MEI’s?

A resposta, nesses casos, é: “depende”. É comum que se tenha outro MEI prestando serviço ou comercializando produtos para sua empresa. Nesse caso, teremos uma simples relação entre empresas.

Apesar da possibilidade do MEI contratar outro MEI para prestação de serviços específicos e especializados, como os que ocorrem no ramo da construção civil, é preciso estar atento à eventual burla a legislação trabalhista. O MEI contratante não poderá, na referida contratação, estabelecer horários fixos de trabalho ou o cumprimento de horas/mês, exercer fiscalização constante sobre horários, submeter o contratado a subordinação hierárquica; manter a prestação de serviços por prazo indeterminado (não eventualidade) e, também, auferir lucros diretos a partir da atividade do contratado.

Há de se ter muito cuidado para que tal contratação não configure um vínculo empregatício. Se você é um MEI e pretende contratar outros MEI’s para prestação de serviços à sua empresa individual não poderá fazê-lo quando quiser submeter o profissional MEI as situações acima relacionadas e, com isso, ficar configurada relação de emprego.

Se por algum motivo, for comprovada a fraude na relação de trabalho, isto é, que existe um vínculo empregatício entre o MEI contratante e o MEI contratado, exsurge a obrigação de adimplência a todos os direitos trabalhistas do microempreendedor individual que, no caso, estaria “contratado como um funcionário” da empresa contratante.

Por conseguinte, o MEI pode contratar outro MEI sim, mas é preciso ter bastante cautela com como esse tipo de contratação. Afinal, o cidadão correto não quer encontrar problemas com os órgãos fiscalizadores e nem mesmo com a Justiça do Trabalho, não é mesmo?

Ok. Mas como devo oficializar a relação MEI x MEI e evitar complicações?

O caminho é o seguinte: Sempre se recomenda a elaboração de um contrato de prestação de serviços específico, bem como a emissão de nota fiscal para comprovar a autenticidade do serviço prestado, já que se trata de uma prestação de serviços entre pessoas jurídicas.

E as incidências Tributárias no caso da Construção Civil? Como funciona no caso de uma empresa que contrata MEI?

CUIDADO!! A Lei Complementar n° 123/2006 dispõe que a contribuição patronal é devida no caso de contratação dos serviços de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos. Vejamos o que dispõe o art. 18-B, § 1º da referida lei complementar:

| “Art. 18-B. A empresa contratante de serviços executados por intermédio do MEI mantém, em relação a esta contratação, a obrigatoriedade de recolhimento da contribuição a que se refere o inciso III do caput e o § 1o do art. 22 da Lei no 8.212, de 24 de julho de 1991, e o cumprimento das obrigações acessórias relativas à contratação de contribuinte individual.

1o Aplica-se o disposto neste artigo exclusivamente em relação ao MEI que for contratado para prestar serviços de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos.” |

A Receita Federal do Brasil, através da Solução de Consulta Cosit n° 108/2016, ratificou o entendimento já previsto de forma expressa pelo legislador, dizendo que “(…) a empresa contratante de MEI para prestação de serviços de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos, está obrigada a recolher a respectiva contribuição previdenciária patronal (CPP).”

Porém, atenção!! Estamos nos referindo à contribuição previdenciária patronal. Na contratação de MEI, não haverá retenção do INSS e a Contribuição Previdenciária Patronal (CPP) só será devida na prestação dos serviços acima mencionados, nos outros diversos casos, não.

Conclui-se, com isso, que na contratação de MEI não haverá retenção de nenhum tributo, independentemente do serviço prestado. Porém, caso o serviço seja de hidráulica, eletricidade, pintura, alvenaria, carpintaria e de manutenção ou reparo de veículos, deve ser recolhida apenas a contribuição previdenciária patronal.

E se o caso for de pessoa física ou jurídica contratando um profissional da Construção Civil que não tenha CNPJ de MEI? Como se dará a questão fiscal e tributária?

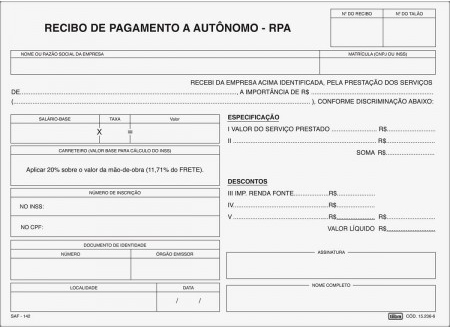

Nesse caso, a legalidade da contratação poderá ser verificada por meio do Contrato de Prestação de Serviços e da emissão do RPA (Recibo de Pagamento Autônomo) que representa uma forma legitimar de comprovar que o prestador de serviço foi contratado regularmente. Nesse documento, são registrados dados sobre o pagamento pelos serviços e as retenções devidas.

De forma resumida, o RPA funciona como um recurso a ser utilizado para formalizar a contratação de uma pessoa física, ou seja, um indivíduo que não possui CNPJ e, por isso, não tem como emitir nota fiscal pela prestação dos seus serviços como profissional autônomo.

Abaixo, um modelo do documento RPA:

A obrigatoriedade de emitir o RPA é, portanto, daquele que efetua a contratação dos serviços do profissional autônomo, ou seja, tanto a contratante empresa ou pessoa física.

Por se tratar de um documento comprobatório para inúmeras finalidades, ele permite destacar os tributos a serem recolhidos pelo contratante, tais como INSS, IRRF e ISS.

O procedimento para preenchimento e cálculos dos Impostos e contribuições Previdenciárias é relativamente simples. Todavia, é sempre recomendável que se faça uma consultoria prévia com advogado da confiança para saber se existem outras modalidades de contratação mais adequadas a cada caso e para saber sobre as repercussões relacionadas ao contrato e aos encargos correspondentes.

E sobre a CPP, qual a importância dela? Por que devo fazer o recolhimento da contribuição previdenciária patronal (CPP)? Que repercussões negativas isso teria no futuro?

A Contribuição Previdenciária Patronal (CPP) é uma das subcategorias das contribuições sociais (arrecadações para custeio da seguridade social). Alguns a chamam de “INSS Patronal”. De forma simplificada, trata-se de um tipo de contribuição realizada pelas empresas ou até mesmo por pessoas físicas, conforme o caso, para o custeio da seguridade social (assistência social, previdência e saúde).

A CPP no caso de obras próprias realizadas é deveras importante e necessária, especialmente para que o imóvel, além de outras exigências administrativas e fiscais, se torne regular e apta à venda no futuro com a emissão de habite-se e outras certidões de regularidade imobiliária.

Especificamente em relação a obras próprias, a matrícula CEI é o meio pelo qual se consegue adimplir com a contribuição previdenciária patronal. Mas o que seria a Matrícula CEI? Seria CEI ou CNO?

O QUE É MATRÍCULA CEI E QUAL A SUA CORRESPONDÊNCIA COM A CNO?

A matricula no CEI (Cadastro Específico do INSS) era uma forma de vincular uma obra de construção civil com o proprietário do imóvel e aqueles com quem tem relação jurídica relacionada à construção (funcionários) e com a Receita Federal.

Essa Matrícula é que permitia o devido recolhimento da contribuição patronal previdenciária sobre a mão de obra utilizada para a edificação.

As prefeituras municipais têm obrigação de informar, mensalmente, à Receita Federal do Brasil, uma relação completa de Alvarás e de Habite-se concedidos em cada municipalidade, sob pena de multa. A Receita Federal, com isso, fica sabendo de todas as obras cujo Alvará de Construção ou Habite-se foram emitidos.

Atualmente, as obras de construção civil devem ser inscritas no Cadastro Nacional de Obras – CNO, o banco de dados criado para substituir a matrícula CEI – Cadastro Específico do INSS de obras (IN RFB 1.845/2018).

Se, por acaso, tratar-se de obra antiga, que já possui matrícula CEI, esta deverá ser migrada para o CNO. O número de inscrição no CNO permanecerá o mesmo número do CEI. Assim, será possível saber que a inscrição no CNO é relativa à atividade anteriormente matriculada no CEI.

A inscrição no CNO deverá ser realizada no prazo de até de 30 (trinta) dias, contado do início das atividades, na qual deverão ser informados todos os responsáveis pela obra. O não cumprimento desta obrigação sujeita o responsável à multa na forma estabelecida no art. 92 da Lei nº 8.212/91

Importante ressaltar que no ato da inscrição no Cadastro Nacional de obras, não será exigida documentação comprobatória das informações prestadas, que têm caráter declaratório, ou seja, fica o responsável pela declaração sujeito a penalidades pelo eventual falseio de informações, sendo presumida a veracidade das declarações prestadas.

Apesar da presunção de veracidade da declaração, a autoridade cadastradora da RFB poderá intimar o responsável pela obra de construção civil para que apresente, no prazo estabelecido na intimação, documentos que comprovam as informações prestadas.

São responsáveis pela inscrição no CNO: a) o proprietário do imóvel, o dono da obra, inclusive o representante de construção em nome coletivo ou o incorporador de construção civil, pessoa física ou pessoa jurídica; b) a pessoa jurídica construtora, quando contratada para execução de obra por empreitada total; c) a sociedade líder do consórcio, no caso de contrato para execução de obra de construção civil mediante empreitada total celebrado em nome das sociedades consorciadas; e d) o consórcio, no caso de contrato para execução de obra de construção civil mediante empreitada total celebrado em seu nome; e) o contratante, na contratação de empreitada parcial; f) o contratante , nos contratos em que a pessoa jurídica contratada não seja construtora, assim definida no inciso XIX do caput do art. 322 da Instrução Normativa RFB nº 971, de 2009, ainda que execute toda a obra; g) o contratante, na hipótese de contratação de cooperativa de trabalho para a execução de toda a obra.

A inscrição no CNO pode ser feita a partir do Link: https://receita.economia.gov.br/interface/lista-de-servicos/cadastros/cno/inscrever/ . Todavia, recomendamos que, sempre que se tenha dúvidas e para que se evite eventuais multas pelo desacerto nas informações, que se contrate advogado da confiança para análise das melhores alternativas acerca de incidências tributárias e formas de contrato entre o dono da obra e a empresa ou pessoa física prestadora dos serviços.

Existem duas formas de acesso ao CNO via internet: a) Acesso via Portal e-Cac – para usuários que possuem certificado digital ou código de acesso (usuários que entregam declaração de Imposto de Renda); b) Acesso via Portal eSocial – para usuários que não possuem certificado digital ou código de acesso.

Quando o responsável pela obra de construção civil for pessoa jurídica, é obrigatório efetuar a escrituração contábil relativa à obra. No entanto, o procedimento não tem obrigatoriedade se a obra for tributada com base no lucro presumido, de acordo com a Legislação Tributária Federal e quando for optante pelo Sistema Integrado de Pagamento de Impostos e Contribuições das Microempresas e Empresas de Pequeno Porte (Simples) – desde que sejam escriturados os Livro Caixa e Livro de Registro de Inventário.

É sempre importante que se tenha a documentação abaixo listada para que se possa atender às solicitações da RFB.

– Declaração e Informação Sobre Obra (DISO) devidamente preenchida e assinada pelo responsável pela obra ou representante legal da empresa, em duas vias (Em breve o atual sistema de regularização de obras – DISO Internet será substituído pelo Serviço Eletrônico para Aferição de Obras – Sero, que deverá ser acessado através do Portal e-CAC.)

– Planilha com Relação de Prestadores de Serviços assinada pelos responsáveis pela empresa, em duas vias;

– Original (acompanhado de cópia) ou cópia autenticada do alvará de concessão de licença para construção ou do projeto aprovado pela Prefeitura Municipal (quando exigido pela prefeitura ou na hipótese de obra contratada com a Administração Pública não sujeita à fiscalização municipal, o contrato e a ordem de serviço ou a autorização para o início de execução da obra);

– Original (acompanhado de cópia) ou cópia autenticada do Habite-se ou certidão da prefeitura municipal ou projeto aprovado ou – na hipótese de obra contratada com a Administração Pública – termo de recebimento da obra ou outro documento oficial expedido por órgão competente, para fins de verificação da área a regularizar;

– Quando houver mão de obra própria, documento de arrecadação comprovando o recolhimento de contribuições sociais previdenciárias e das destinadas a outras entidades e fundos, com vinculação inequívoca à matrícula CEI/CNO da obra e a respectiva GFIP relativa à matrícula CEI/ CNO da obra. Quando não houver mão de obra própria, a GFIP com declaração de ausência de fato gerador (GFIP sem movimento);

– A nota fiscal, a fatura ou o recibo de prestação de serviços em que conste o destaque da retenção de 11% (onze por cento) sobre o valor dos serviços (se for o caso), emitidos por empreiteira ou subempreiteira que tiverem sido contratadas com vinculação inequívoca à matrícula CEI da obra, além da GFIP relativa à matrícula CEI da obra;

– A nota fiscal ou a fatura relativa aos serviços prestados por cooperados intermediados por cooperativa de trabalho ( se for o caso), que esteja vinculada à matrícula CEI da obra e a GFIP do responsável pela obra, vinculada à respectiva matrícula CEI;

– Contrato social original de constituição da empresa ou cópia autenticada para comprovação das assinaturas dos responsáveis legais constantes da DISO. No caso de sociedade anônima, de sociedade civil ou de cooperativa, apresentar também a ata de eleição dos diretores e cópia dos respectivos documentos de identidade;

– Cópia do último balanço acompanhado de declaração da empresa, sob as penas da lei, firmada pelo representante legal e pelo contador responsável (com identificação do seu registro no CRC) de que a empresa possui escrituração contábil regular – Escrituração Contábil Digital (ECD) – do período da obra;

– Certidão negativa de débitos referentes à obra de construção civil.

E A EMISSÃO DO HABITE-SE, DO QUE SE TRATA E COMO FICA?

Você sabe como se define o momento exato que uma obra, finalmente, acabou? Quando construção de um prédio ou casa pode ser declarada concluída e, portanto, pode ser habitada/usada?

A resposta às perguntas acima são deveras importantes para quem investe em imóveis, tanto para construir e vender como para a renda. De outra forma, até mesmo para quem pretende apenas morar no imóvel, se um dia pretender comercializá-lo, a regra é a mesma.

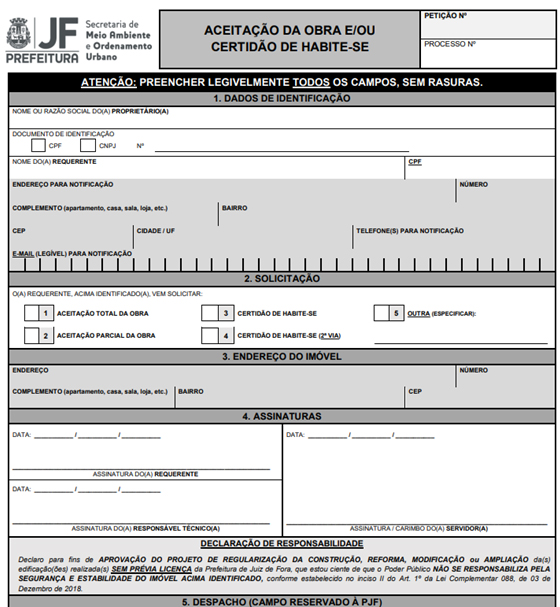

A conclusão de uma obra de Construção Civil é declarada formalmente pela obtenção do “Habite-se”, que também pode ser denominado de:

- Alvará de Utilização

- Certificado de Conclusão de Construção

- Auto de Conclusão de Obra

- Carta de Habitação

- Auto de Vistoria

Os nomes acima podem variar de Prefeitura para Prefeitura, mas o objetivo é sempre: certificar que o imóvel foi construído ou reformado conforme as exigências legais e está pronta para ser habitada.

Neste artigo, vamos entender não só o que é esse documento, mas qual a importância que ele tem para investidores de imóveis. Que relação ele tem com as responsabilidades e influências em transações imobiliárias.

Para o proprietário ele é uma garantia de que a construção seguiu corretamente o projeto aprovado conforme a legislação específica, estando assim garantida a segurança dos futuros moradores, autorizando-se, portanto, o início da utilização. (Pense na hipótese de que um sujeito aprove um projeto feito por um amigo que é engenheiro, mas que nunca compareceu na obra e o(s) pedreiro(s) construíu(ram) uma edificação toda torta, sem janelas onde era adequado ter para insolação e ventilação; com janelas em muros de divisa etc.)

Além da questão de segurança, há também um efeito fiscal (cobrança do IPTU, por exemplo). A aprovação pela Prefeitura Municipal evita fraudes ou até “esquecimentos propositais”, como por exemplo, os casos em que se aprovou a construção de 50 m² e, ao final, construiu-se construindo 150 m².

Nesse sentido, o Habite-se acaba sendo um documento essencial para quem pretende vender o imóvel regularizado para um terceiro. Apenas após sua emissão é que se consegue transmitir a posse legítima e regular ao comprador (entrega das chaves e assinatura da escritura). No mesmo contexto, se você construiu uma casa e pretende vende-la a alguém que quer usar do financiamento bancário para aquisição, se não tiver o o Habite-se, dificilmente um banco aceitará financiar este imóvel para um comprador.

Modelo de Formulário para emissão de Habite-se:

Ainda, há de se avisar que a falta do Habite-se impede a averbação da construção, que é o registro na matrícula do imóvel da edificação realizada no terreno. A transmissão da propriedade do imóvel no Cartório de Registro de Imóveis, com isso, é prejudicada, ou seja, só poderá ser feita como se fosse um lote sem edificação. Como muitas instituições bancárias não aceitam financiar lotes, isso pode provocar uma desvalorização da propriedade.

Se você tiver um imóvel de caráter comercial para locação sem o Habite-se, fique certo que a empresa ocupante terá dificuldades para obter o seu alvará de funcionamento de atividades comerciais. Nesse caso, é prudente que não assumas um compromisso com seus inquilinos que não poderá cumprir. As responsabilidades por eventuais perdas e danos poderão advir, por exemplo, da contratação de um aluguel que, no futuro, não seja útil para a empresa abrir regulamente as portas.

E AÍ, GOSTOU DA NOSSA ABORDAGEM? FICOU ALGUMA DÚVIDA? PODE NOS CHAMAR NO WATSSAP: (32) 98840-4083 ou nos enviando a questão, clicando aqui. Se preferir, agende uma Consulta Presencial ou Tele presencial no formulário abaixo:

[bookly-form staff_member_id=”1″ hide=”categories,date,week_days,time_range”]